Portefeuille de revenu équilibré à risque géré IG (série U)

Commentaires sur les portefeuilles - T4 2021

À retenir

① Le portefeuille a tiré parti de sa surpondération en actions.

② Les marchés boursiers ont récompensé les investisseurs en finissant l'année 2021 en force.

③ Selon les prévisions, 2022 sera encore une excellente année sur le plan économique.

Aperçu du portefeuille

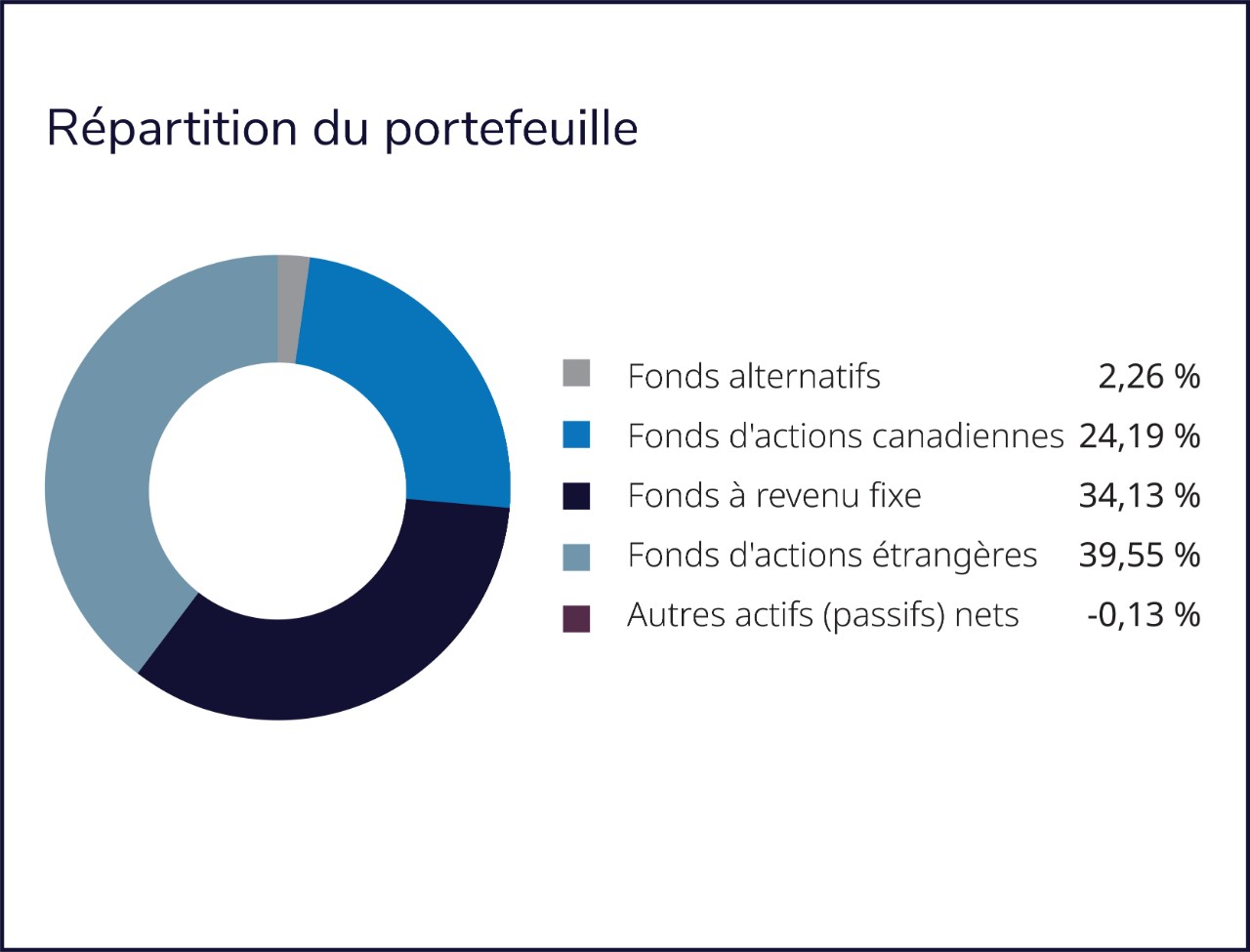

Le Portefeuille de revenu équilibré à risque géré IG (série U) a progressé de 3,86 % au quatrième trimestre. Le portefeuille a surtout tiré parti de son exposition aux actions. La plupart des composantes actives d’actions ont généré des rendements positifs. D’un point de vue géographique, la composante des actions canadiennes a offert la plus importante contribution. Du point de vue du style, les actions à faible volatilité ont le plus contribué au rendement. L’exposition aux secteurs canadiens de l’immobilier et de l’or a également généré des gains robustes. Le volet des titres à revenu fixe a peu progressé dans l’ensemble; l’exposition au Fonds en gestion commune mondial lié à l’inflation et au Fonds en gestion commune d’obligations canadiennes Mackenzie - IG a le plus contribué au rendement, tandis que celle au Fonds hypothécaire et de revenu à court terme IG Mackenzie a nui aux résultats. Comme il s’agit d’un portefeuille mondial, l’appréciation du dollar canadien par rapport à d’autres grandes devises a légèrement pesé sur le rendement du portefeuille.

Portefeuille : Les actions canadiennes à faible volatilité ont le plus contribué aux gains du portefeuille

Contributeurs au rendement

Fonds d'actions canadiennes à faible volatilité Mackenzie - IG

+ Le volet a inscrit des gains dans tous les secteurs pendant le trimestre, les placements dans le secteur de la finance ayant généré les gains les plus élevés.

+ Comparativement à son indice de référence (l’indice MSCI Canada volatilité minimale), la sélection judicieuse des titres dans le secteur de la technologie de l’information et la surpondération du secteur de la consommation de base ont le plus contribué au rendement. La sélection des titres dans les secteurs de la finance et des services de communication a été défavorable au rendement relatif.

Fonds de dividendes canadiens Mackenzie

+ Le volet a tiré parti de la sélection favorable des titres dans les secteurs de la consommation de base et des matériaux, tandis que le choix des titres dans le secteur des technologies de l’information et la surpondération des services de communication ont nui au rendement.

Fonds d’actions européennes IG Mackenzie

+ La sélection judicieuse des actions dans les secteurs de l’industrie et de la finance a contribué au rendement de ce volet. La sous-pondération des services aux collectivités et le choix des titres dans le secteur de la consommation discrétionnaire ont nui au rendement. D’un point de vue géographique, le choix des titres en Allemagne a le plus contribué au rendement, alors que celui en Belgique et en Suède lui a nui.

Freins au rendement

Fonds d’actions panasiatiques IG Mackenzie

- L’effet négatif est surtout imputable à la piètre sélection des titres en Chine et en Australie. Sur le plan sectoriel, la sélection des titres dans la consommation discrétionnaire et la consommation de base a particulièrement entravé le rendement.

Fonds hypothécaire et de revenu à court terme IG Mackenzie

- Le rendement négatif du fonds est comparable à celui de son indice de référence. Les placements dans les obligations du gouvernement fédéral ont le plus contribué aux résultats, tandis que ceux dans les prêts hypothécaires et les obligations de sociétés immobilières ont eu l’effet contraire.

Rendement du portefeuille : T4 2021

| Rendement total | 1 MOIS | 3 MOIS | DDA | 1 AN | 3 ANS | 5 ANS | 10 ANS | Depuis la création (13 juillet 2015 ) |

Portefeuille de revenu équilibré à risque géré IG U | 2,34 | 3,86 | 10,45 | 10,45 | 9,83 | 6,94 | 6,33 |

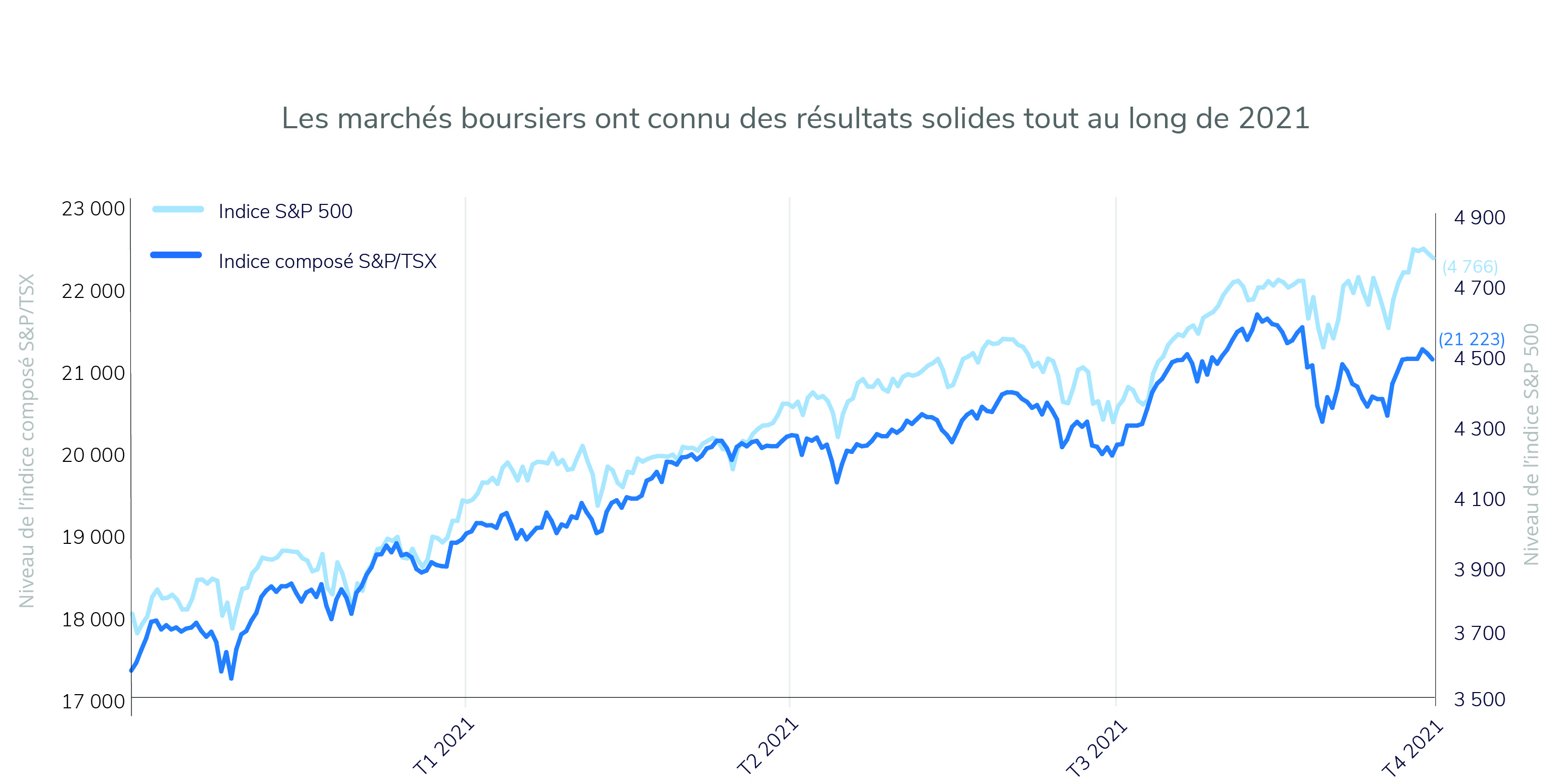

Revue des marchés : L’année se termine avec un autre trimestre solide

Malgré les incertitudes entourant la récente découverte du variant Omicron, les marchés boursiers ont récompensé les investisseurs en clôturant en hausse en 2021. La rentabilité des entreprises est non seulement revenue à ses niveaux prépandémiques, mais les a même dépassés en 2021. Au cours du trimestre, l’indice composé S&P/TSX a progressé de 5,7 %; l’indice phare des actions américaines, le S&P 500, a généré 10,7 % en $ US (10,1 % en $ CA) et l’indice phare des actions internationales a gagné 2,4 % en $ US (1,9 % en $ CA). L’inflation, mesurée par l’Indice des prix à la consommation, s’est accélérée à des niveaux inégalés depuis des décennies au quatrième trimestre, tant au Canada qu’aux États-Unis. Les marchés se sont alors préoccupés des actions potentielles de la Banque du Canada et de la Réserve fédérale américaine pour endiguer l’inflation, qui s’avère durable et non transitoire. Les taux d’intérêt à court terme ont augmenté tandis que ceux à long terme sont demeurés en grande partie inchangés au cours du trimestre. Les marchés ont commencé à intégrer des hausses de taux plus rapides par les banques centrales.

Perspectives : Inflation et retour à la normale - les grands thèmes de 2022

Selon les prévisions, 2022 sera encore une excellente année, les taux de croissance étant juste un peu moins forts que les taux très élevés de 2021. Cela devrait être une autre année favorable pour les investisseurs boursiers. Le ralentissement prévu de la croissance économique devrait toutefois se traduire par une croissance plus modérée des bénéfices. De concert avec la compression continue des valorisations, ces facteurs devraient ramener à des niveaux plus modestes les rendements des actions au cours des 12 prochains mois. Après avoir obtenu des gains supérieurs à 20 % en 2021, les investisseurs ne devraient pas s’étonner si les rendements s’établissent aux environs de 5 % en 2022. Les marchés obligataires seront tournés vers l’inflation et les mesures que prendront les banques centrales pour la contrer. L’inflation s’avère beaucoup plus durable que prévu. Les banques centrales n'auront peut-être pas le choix de réagir, ce qui continuerait de faire augmenter les taux obligataires pour toutes les échéances.

Si vous avez des questions sur votre stratégie de placement, parlez à votre conseiller ou conseillère IG.

Les placements dans un fonds commun peuvent donner lieu à des commissions ainsi qu’à des frais. Veuillez lire le prospectus avant d’investir. Les taux de rendement indiqués représentent les rendements composés annuels totaux au 31 décembre 2021, y compris les variations de la valeur et le réinvestissement de toutes les distributions. Ils ne tiennent pas compte des frais d’acquisition, de rachat, de distribution ou facultatifs ni des impôts sur le revenu payables par tout porteur de titres et qui auraient réduit le rendement pour les porteurs de titres. Les fonds communs ne sont pas des placements garantis, leur valeur varie fréquemment et leur rendement antérieur peut ne pas se reproduire.

Ce commentaire pourrait renfermer des renseignements prospectifs qui décrivent nos attentes actuelles ou nos prédictions pour l’avenir ou celles de tiers. Les renseignements prospectifs sont de par leur nature assujettis, entre autres, à des risques, incertitudes et hypothèses pouvant donner lieu à des écarts significatifs entre les résultats réels et ceux exprimés dans les présentes. Ces risques, incertitudes et hypothèses comprennent, mais sans s’y limiter, les conditions générales économiques, politiques et des marchés, les taux d’intérêt et de change, la volatilité des marchés boursiers et financiers, la concurrence commerciale, les changements technologiques, les changements sur le plan de la réglementation gouvernementale, les changements au chapitre des lois fiscales, les poursuites judiciaires ou réglementaires inattendues ou les catastrophes. Veuillez soigneusement prendre en compte ces facteurs et d’autres facteurs et ne pas accorder une confiance exagérée aux renseignements prospectifs. Tout renseignement prospectif contenu aux présentes n’est valable qu’au 31 décembre 2021. Il ne faut pas s’attendre à ce que ces renseignements soient mis à jour, complétés ou révisés en raison de nouveaux renseignements, de circonstances changeantes, d’événements futurs ou autrement.

Le présent commentaire est publié par IG Gestion de patrimoine. Il reflète les vues de nos gestionnaires de portefeuille et est offert à titre d'information générale seulement. Il ne vise pas à prodiguer des conseils de placement ni à faire la promotion d'un placement donné. Il se peut qu'IG Gestion de patrimoine ou ses fonds de placement, ou encore les portefeuilles gérés par nos conseillers externes, détiennent certains des titres mentionnés dans ce texte. Aucun effort n'a été ménagé pour assurer l'exactitude de l'information contenue dans ce commentaire à la date de publication. Toutefois, IG Gestion de patrimoine ne garantit ni l'exactitude, ni l'exhaustivité de cette information et décline toute responsabilité relativement à toute perte découlant de cette information.

Les marques de commerce, y compris IG Gestion de patrimoine, sont la propriété de la Société financière IGM Inc. et sont utilisées sous licence par ses filiales.

© Groupe Investors Inc., 2021.