Portefeuille accent croissance à risque géré IG (série U)

Commentaires sur les portefeuilles T3 2021

À retenir

- Les actions canadiennes à faible volatilité ont été en tête des gains du portefeuille

- Montée des taux obligataires en attendant les décisions des banques centrales

- Perspectives optimistes pour les actions à l’aube de la période saisonnière la plus solide

Aperçu du portefeuille

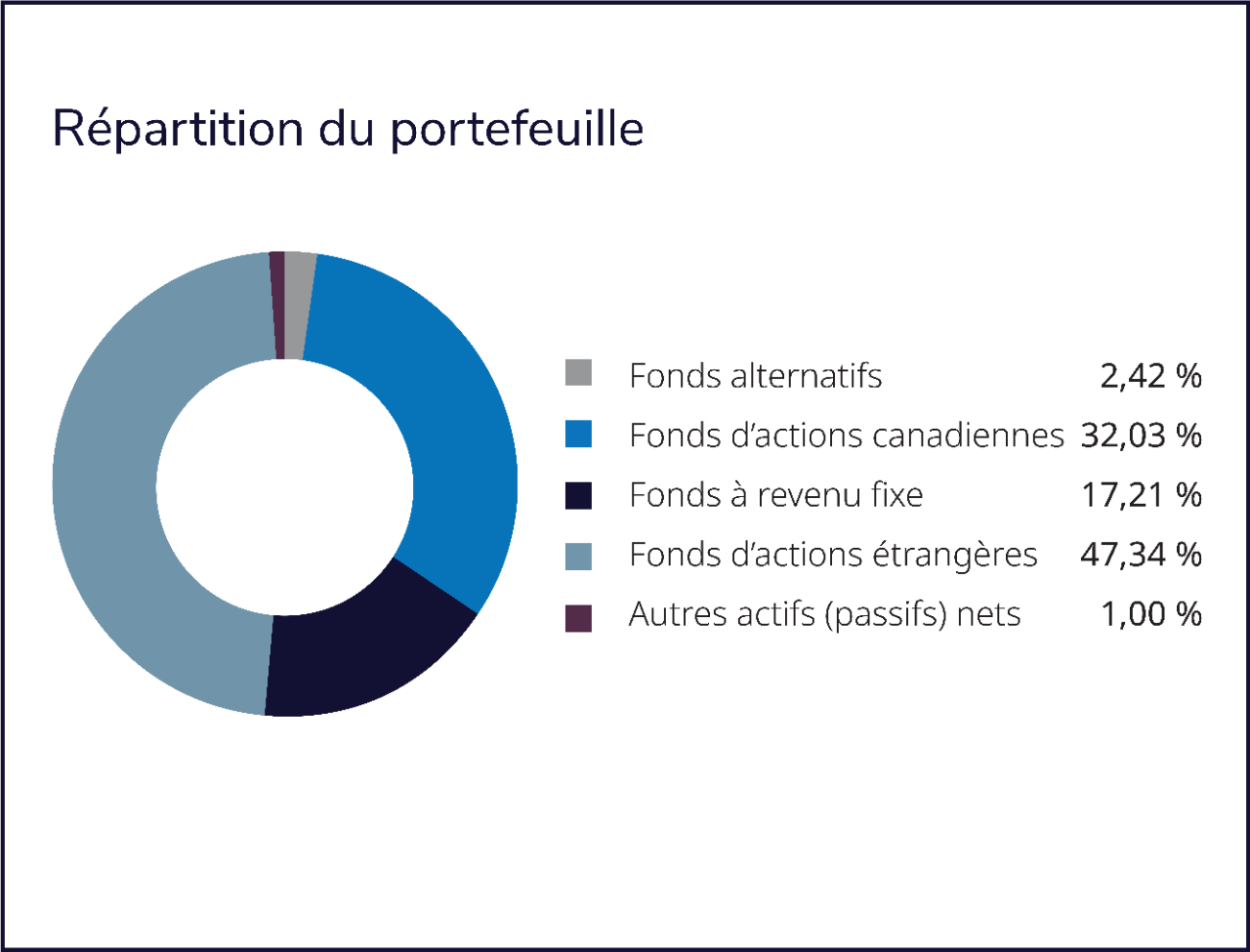

Le Portefeuille accent croissance à risque géré IG (série U) a progressé de 1,2 % au cours du troisième trimestre. Le portefeuille a tiré parti de sa surpondération en actions. À une exception près, toutes les composantes actives d’actions ont généré des rendements positifs. D’un point de vue géographique, la répartition dans les actions canadiennes a offert la plus importante contribution. Du point de vue du style, les actions à faible volatilité ont le plus contribué au rendement. L’exposition au secteur canadien de l’immobilier par l’intermédiaire du Fonds de biens immobiliers a également généré des gains robustes. Alors que la répartition en titres à revenu fixe dans son ensemble n’a dégagé que de légers gains, le Fonds en gestion commune mondial lié à l’inflation a offert une contribution importante, alors que la répartition dans le Fonds d’obligations de sociétés canadiennes Mackenzie – IG et le Fonds d’obligations canadiennes Mackenzie – IG a nui au rendement. En raison de la nature mondiale du portefeuille, le repli du dollar canadien s’est traduit par une contribution positive au rendement.

Portefeuille : Le Fonds d’actions canadiennes à faible volatilité Mackenzie – IG a été le principal contributeur

Contributeurs au rendement

Fonds d’actions canadiennes à faible volatilité Mackenzie – IG

+ La sélection solide des actions dans le secteur de l’énergie et la surpondération dans celui de la consommation de base ont contribué au rendement.

+ Une sous-pondération dans l’industrie et le choix des titres dans les services de communication ont nui au rendement.

Fonds de biens immobiliers Investors

+ La répartition a tiré parti de gains dans tous les segments immobiliers. Les propriétés industrielles et multifamiliales continuent de bien se comporter, les immeubles de bureaux demeurent robustes, et les propriétés de détail affichent une bonne reprise.

Fonds canadien de croissance Mackenzie

+ La sélection solide des titres dans les secteurs de la santé et des technologies de l’information a contribué au rendement de ce volet, alors que la sous-pondération dans le secteur de l’énergie a nui au rendement du fonds.

Freins au rendement

Fonds d’actions européennes IG Mackenzie

- La contribution négative est surtout imputable à la faible sélection des titres dans les secteurs de l’industrie et de la consommation de base. D’un point de vue géographique, le choix des titres en France et au Danemark a nui aux rendements.

Fonds en gestion commune d’obligations canadiennes Mackenzie – IG

- En raison de la hausse des taux, la répartition dans des obligations du gouvernementales canadiennes, et particulièrement dans des obligations provinciales, a nui au rendement du fonds en gestion commune.

Rendement du portefeuille : T3 2021

| Rendement total | 1 MOIS | 3 MOIS | DDA | 1 AN | 3 ANS | 5 ANS | 10 ANS | Depuis la création (13 juillet 2015) |

Portefeuille accent croissance à risque géré IG U | -2,49 | 1,21 | 9,18 | 14,31 | 7,67 | 7,61 | 6,84 |

Revue des marchés : L’approche d’une « réduction » plombe les prix

Au cours du trimestre, les actions mondiales ont été contrastées. Les principaux indices nord-américains ont atteint des sommets record avant d’effacer presque tous leurs gains pendant les dernières semaines de la période alors que les taux obligataires grimpaient.

Les investisseurs ont été encouragés par la solide croissance des bénéfices de sociétés et les déclarations de la plupart des banques centrales selon lesquelles elles ne sont pas pressées de relever les taux d’intérêt directeurs, même si le moment auquel elles réduiront progressivement leurs achats d’actifs s’est rapproché.

Les actions de croissance et celles à grande capitalisation ont surclassé les actions de valeur et celles à petite capitalisation dans la plupart des régions.

Les marchés des titres à revenu fixe canadiens ont été généralement en baisse en raison de la hausse des taux obligataires, tandis que la plupart des marchés obligataires internationaux ont inscrit de faibles gains en dollars canadiens. Les taux ont progressé alors que de nombreuses banques centrales ont affiché un ton plus ferme, décidant soit de réduire leurs programmes d’achats d’obligations ou parlant de le faire sous peu.

Le recul du dollar canadien a accru les rendements des placements internationaux pour les investisseurs canadiens.

Perspectives : Expansion continue à l’horizon

À l’aube de ce qui est habituellement le trimestre le plus robuste de l’année, les perspectives demeurent optimistes pour les actions. Les perspectives macroéconomiques demeurent compatibles avec une expansion continue. Les politiques des banques centrales continuent d’être conciliantes, même avec une réduction des achats d’actifs. S’il s’avère que les pressions exercées sur les prix sont transitoires, les banques centrales n’augmenteront pas de sitôt les taux directeurs. Les marchés obligataires pourraient connaître des difficultés relatives à des taux plus élevés en raison de la croissance économique et des attentes en matière de réduction des achats d’actifs.

La volatilité demeurera probablement élevée en raison de nombreuses sources de risque, y compris un ralentissement économique, l’incertitude liée à la pandémie, la querelle au sein du Congrès américain au sujet des plans de dépenses et du plafonnement de la dette, et la possibilité que les troubles en Chine aient un effet défavorable sur les marchés mondiaux.

Si vous avez des questions sur les produits de placement IG, parlez à votre conseiller ou conseillère IG.

Les marques de commerce, y compris IG Gestion de patrimoine, sont la propriété de la Société financière IGM Inc. et sont utilisées sous licence par ses filiales.

Le présent commentaire est publié par IG Gestion de patrimoine. Il reflète les vues de nos gestionnaires de portefeuille et est offert à titre d’information générale seulement. Il ne vise pas à prodiguer des conseils de placement ni à faire la promotion d’un placement donné. Il se peut qu’IG Gestion de patrimoine ou ses fonds de placement, ou encore les portefeuilles gérés par nos conseillers externes, détiennent certains des titres mentionnés dans ce texte. Aucun effort n’a été ménagé pour assurer l’exactitude de l’information contenue dans ce commentaire à la date de publication. Toutefois, IG Gestion de patrimoine ne garantit ni l’exactitude, ni l’exhaustivité de cette information et décline toute responsabilité relativement à toute perte découlant de cette information. Produits et services de placement offerts par Services Financiers Groupe Investors Inc. (au Québec, cabinet de services financiers) et par Valeurs mobilières Groupe Investors Inc. (au Québec, cabinet en planification financière). Valeurs mobilières Groupe Investors Inc. est membre du Fonds canadien de protection des épargnants.

Les placements dans les fonds communs peuvent donner lieu à des commissions ainsi qu’à des frais. Veuillez lire le prospectus avant d'investir. Les taux de rendement indiqués correspondent au rendement annuel composé historique total au 30 septembre 2021 et tiennent compte des variations de la valeur unitaire et du réinvestissement de toutes les distributions, exclusion faite des frais d’acquisition, frais de rachat, frais de distribution, autres frais accessoires ou impôts sur le revenu payables par tout investisseur et qui auraient réduit le rendement. Les fonds communs ne sont pas des placements garantis, leur valeur varie fréquemment et leur rendement antérieur peut ne pas se reproduire.

© Groupe Investors Inc., 2021